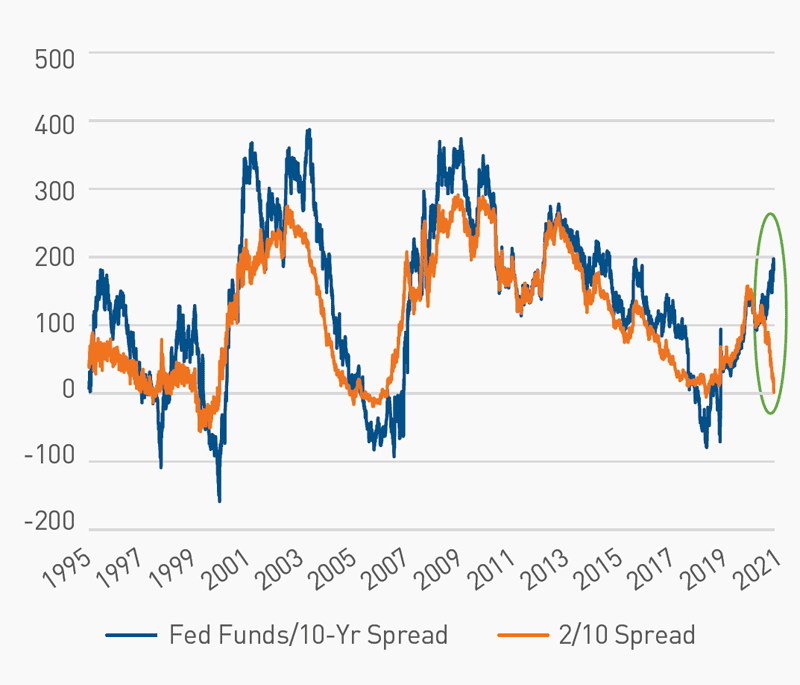

Las curvas de rendimiento actuales están enviando mensajes confusos. Por un lado, la curva de rendimiento del Tesoro de los EE. UU. a 2 y 10 años, considerada como un indicador económico principal, parece señalar la desaceleración del ciclo económico. Dicha curva se ha estado aplanando en últimas fechas y se invirtió por primera vez desde 2019 el 31 de marzo. Por otro lado, la curva de rendimiento de los fondos de la Fed/10 años del Tesoro de los EE. UU. indica que la expansión económica actual está en buen estado. Se ha estado empinando en semanas recientes y se encuentra en territorio positivo con 184 puntos básicos (bps) hasta el 31 de marzo. Si bien resulta útil analizar la forma de la curva de rendimiento, no se trata de un indicador infalible.

En los últimos 10 años, estas dos curvas han tenido una fuerte correlación de 0.90 y, sin embargo, ahora están separadas por la mayor divergencia registrada. ¿Es una de estas curvas simplemente errónea o un indicador ineficaz, o ambas proporcionan datos valiosos? La divergencia puede deberse a varias razones:

Figura 1. Comparación del diferencial de la curva de rendimiento, puntos básicos

La mayor divergencia registrada en la curva de rendimiento

Al 31/03/22 | Fuente: Bloomberg, L.P.

Consultar la versión accesible de esta tabla.

Diferencial 2/10

Considera que esta curva de rendimiento es una tarjeta de calificaciones basada en el mercado referente a la política monetaria. A medida que este diferencial se invierte por debajo de cero, los inversionistas manifiestan el temor de que los aumentos agresivos de las tasas podrían endurecer las condiciones financieras con demasiada rapidez. Con base en los futuros de los fondos de la Fed, la expectativa implícita del mercado es que haya un impresionante número de ocho aumentos de tasas en 2022. Los inversionistas de renta fija de corto plazo ya han realizado ajustes con respecto a estas expectativas, y el Tesoro a 2 años se ubica en su nivel más alto desde 2019.

Ventaja: “Predicción” de recesiones en los periodos de 1990 a 1991, 2001, 2007 a 2009 y 2020.

Desventaja: Predicción de recesiones al aplicar la inversión en 2006 y 1998.

Diferencial de fondos de la Fed/10 años

Dado que esta curva es una de las 10 métricas que se utilizan en el Índice Principal de Indicadores Económicos (LEI) del Conference Board, se considera el indicador de la curva de rendimiento tradicional desde una perspectiva del ciclo económico. Esta curva de rendimiento inicialmente alcanzó su punto máximo en marzo de 2021, pero ahora se ubica en su diferencial más amplio desde 2016. Desde la perspectiva del ciclo económico tradicional, cuando esta curva de rendimiento se empina, el mercado no indica una desaceleración inminente.

Ventaja: Recesiones “previstas” en 1973-1975, 1980, 1981-1982, 1990-1991, 2001, 2007-2009, 2020.

Desventaja: Recesiones previstas en 1998, 1995 y 1986.

Aunque ambos promedios de bateo permitirían la entrada en el Salón Nacional de la Fama del Béisbol, ninguna de las curvas de rendimiento es un indicador perfecto de la trayectoria futura del ciclo económico. Creemos firmemente que las curvas de rendimiento deben considerarse solo como una herramienta más en la caja de herramientas del análisis del ciclo económico. No cabe duda de que el ciclo se está ralentizando por varias razones: la inflación es la más fuerte de los últimos 40 años, el conflicto de Ucrania sigue siendo una incógnita para los mercados mundiales y las repercusiones de la pandemia que dura ya dos años aún no se han resuelto del todo. Sin embargo, seguimos observando revisiones positivas para las utilidades de 2022, el mercado laboral sigue recuperándose y la mayoría de los principales indicadores económicos mundiales siguen apuntando a una senda de ralentización pero creciente. Por lo tanto, creemos que la combinación de las dos curvas de rendimiento sugiere que el ciclo económico no se enfrenta a un colapso inminente, sino que la política monetaria se encuentra en la delicada posición de tener que frenar la inflación sin ahogar el crecimiento, ¡una tarea nada fácil!

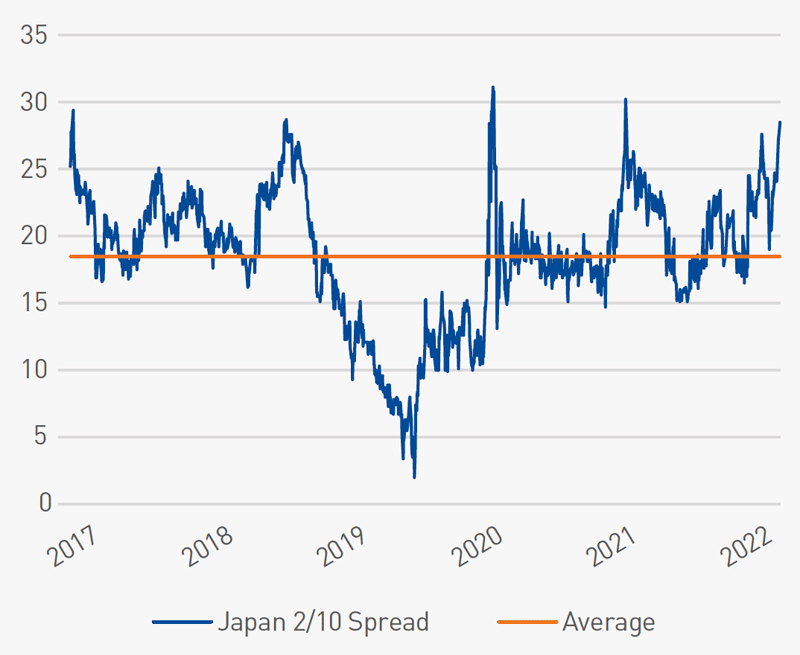

Planificar para el plan

Es importante tener en cuenta que una curva plana no equivale a una invertida, lo que es una manifestación típica de una recesión. Una curva de rendimiento puede permanecer plana durante un periodo prolongado sin que se presente una recesión. Por ejemplo, la curva 2/10 promedió 47 bps durante tres años a mediados de la década de 1990, y en 1999, que fue uno de los mejores años de los que se tiene registro para las acciones, tuvo un promedio de apenas 21 bps durante el año completo. Desde una perspectiva global, la curva de rendimiento de Japón ha promediado 18 bps durante los últimos cinco años.

Figura 2. Diferencial de 2/10 de Japón

Curva de rendimiento de Japón: Esperando a Godot

Al 31/03/22 | Fuente: Bloomberg, L.P.

Consultar la versión accesible de esta tabla.

¿Qué se espera que pase si las curvas de rendimiento permanecen planas o se invierten? La historia ha demostrado no solo que la curva de rendimiento es una medida imperfecta de las contracciones que ocurren en el ciclo, sino también que el momento hasta el cual el mercado alcanza su pico ha tenido un promedio muy superior a un año. En otras palabras, la curva de rendimiento normalmente es correcta en cuanto a que una desaceleración ocurrirá en algún punto, aunque el momento en que dicho evento ocurrirá es impreciso.

Figura 3. Calendario de las recesiones y los picos del mercado tras la inversión

Históricamente, una vez que las curvas permanecen invertidas transcurre mucho tiempo

|

Después que la curva 2/10 se invierte |

Después que la curva de fondos de la Fed/10 años se invierte |

||

|

Meses hasta la recesión |

Meses hasta |

Meses hasta la recesión |

Meses hasta |

2019 |

7 |

7 |

11 |

11 |

2006 |

23 |

21 |

11 |

15 |

2000 |

13 |

8 |

12 |

5 |

1989 |

18 |

18 |

18 |

17 |

Promedio |

15.3 |

13.5 |

13.0 |

12.1 |

Fuente: Bloomberg, L.P.

Por lo tanto, ¿qué debemos hacer en el futuro?

Hasta que la curva de rendimiento se alinee con los demás componentes de nuestro análisis del ciclo económico, creemos que la forma de la curva y el nivel absoluto de las tasas de interés tienen más influencia en otro componente de nuestro proceso de inversión, es decir, el análisis de valoración. Por ejemplo, cuando la curva de rendimiento se está aplanando y las tasas de interés se ubican muy por debajo de su promedio histórico, se crea una prima a plazo negativa para la renta fija. Además de respaldar los diferenciales de crédito de los bonos de alto rendimiento, las primas a plazo negativas también suponen un impulso fundamental para las acciones de alta valoración.

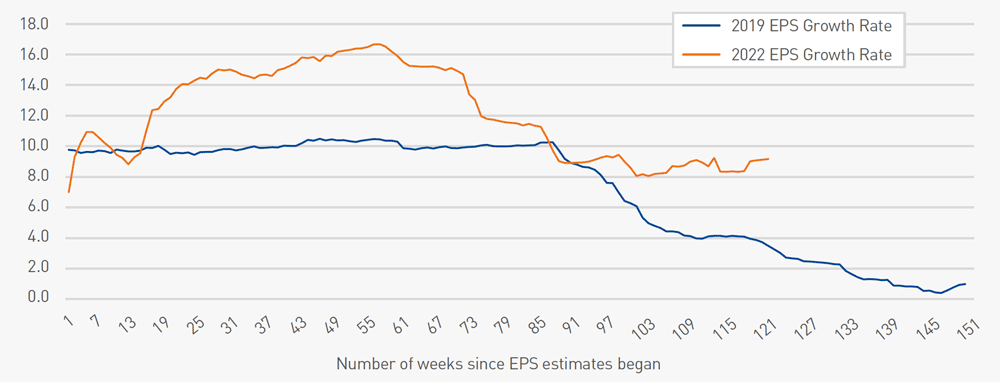

Durante los periodos en los que la curva de rendimiento pronostica con precisión una desaceleración económica, el ciclo económico aún suele tener una cantidad considerable de tiempo restante, al igual que en el caso del mercado. En sí, creemos que los inversionistas deben evitar la urgencia de asumir una actitud defensiva con respecto al posicionamiento de la cartera simplemente porque la curva de rendimiento 2/10 se está invirtiendo. Aunque hubo un rápido periodo de siete meses entre la última inversión de la curva de rendimiento y la súbita pero breve recesión subsiguiente, creemos que se trata de una excepción derivada de una pandemia que ha ocurrido una vez en cien años. Aún hay bastantes catalizadores económicos positivos a pesar de la curva de rendimiento 2/10 que se está invirtiendo. El panorama de las ganancias es prometedor, pues el crecimiento de las ganancias del índice S&P 500® para 2022 se ubica en una sana tasa de crecimiento de 9.2 %. De hecho, en la era posterior a la Segunda Guerra Mundial, nunca ha habido una recesión económica sin que se presente una recesión de las ganancias. En comparación con el avance de las estimaciones de las ganancias en 2019, cuando ambas curvas de rendimiento se invirtieron al mismo tiempo por última vez, los trayectos divergentes de las dos curvas definitivamente nos indican que debemos vigilar de cerca la política monetaria a medida que el ciclo económico sigue creciendo a un ritmo sano.

Figura 4. Crecimiento estimado de ganancias del índice S&P 500 (%)

Las estimaciones actuales del crecimiento de las ganancias siguen siendo saludables frente a 2019

Al 31/03/22 | Fuente: FactSet®. FactSet® es una marca registrada de FactSet Systems, Inc. y sus compañías afiliadas.

Consultar la versión accesible de esta tabla.

Versión accesible de los gráficos

Figura 1: Comparación del diferencial de la curva de rendimiento, en bps

Divergencia de la curva de rendimiento más amplia de la que se tiene registro (ver imagen)

| Fecha | Diferencial a 10 años - Fondos de la Fed | Diferencial a 10 años - 2 años |

|---|---|---|

| 31/03/1996 | 107.7 | 60.15 |

| 31/03/1998 | 20.6 | 14.3 |

| 31/03/2000 | 5.5 | -42.35 |

| 31/03/2002 | 364.6 | 181.35 |

| 31/03/2004 | 289.39 | 227.35 |

| 31/03/2006 | 10.51 | 2.283 |

| 31/03/2008 | 119.14 | 179.3 |

| 31/03/2010 | 360.66 | 279.915 |

| 31/03/2012 | 195.88 | 187.996 |

| 31/03/2014 | 247.08 | 226.72 |

| 31/03/2016 | 132.28 | 106.218 |

| 31/03/2018 | 98.89 | 46.879 |

| 31/03/2020 | 47.64 | 49.441 |

| 31/03/2022 | 184.88 | 3.647 |

Figura 2. Diferencial de 2/10 de Japón

Curva de rendimiento de Japón: Esperando a Godot (ver imagen)

| Fecha | 2/10 de Japón | Promedio |

|---|---|---|

| 15/03/2018 | 19.7 | 18.497 |

| 15/03/2019 | 13.3 | 18.497 |

| 31/03/2020 | 18.6 | 18.497 |

| 15/03/2021 | 25.6 | 18.497 |

| 31/03/2021 | 23 | 18.497 |

| 15/03/2022 | 24.5 | 18.497 |

| 31/03/2022 | 26.9 | 18.497 |

| 15/03/2018 | 19.7 | 18.497 |

Figura 3. Calendario de las recesiones y los picos del mercado tras la inversión

Históricamente, una vez que las curvas permanecen invertidas transcurre mucho tiempo

|

Después que la curva 2/10 se invierte |

Después que la curva de fondos de la Fed/10 años se invierte |

||

|

Meses hasta la recesión |

Meses hasta |

Meses hasta la recesión |

Meses hasta |

2019 |

7 |

7 |

11 |

11 |

2006 |

23 |

21 |

11 |

15 |

2000 |

13 |

8 |

12 |

5 |

1989 |

18 |

18 |

18 |

17 |

Promedio |

15.3 |

13.5 |

13.0 |

12.1 |

Figura 4. Crecimiento estimado de las ganancias del índice S&P 500 (%)

Las estimaciones actuales del crecimiento de las ganancias siguen siendo sanas en comparación con 2019 (ver imagen)

| Número de semanas desde que comenzaron las estimaciones de las ganancias por acción (EPS) | Tasa de crecimiento de EPS en 2019 (%) | Tasa de crecimiento de EPS en 2022 (%) |

|---|---|---|

| 1 | 9.8 | 7.0 |

| 11 | 9.7 | 8.8 |

| 21 | 9.6 | 14.0 |

| 31 | 9.9 | 14.6 |

| 41 | 10.4 | 15.8 |

| 51 | 10.4 | 16.5 |

| 61 | 9.9 | 15.2 |

| 71 | 10.1 | 11.8 |

| 81 | 10.2 | 10.6 |

| 91 | 7.6 | 9.4 |

| 101 | 4.4 | 8.3 |

| 111 | 4.1 | 8.3 |

| 121 | 2.7 | |

| 131 | 1.9 | |

| 141 | 0.8 | |

| 151 | 1.0 |