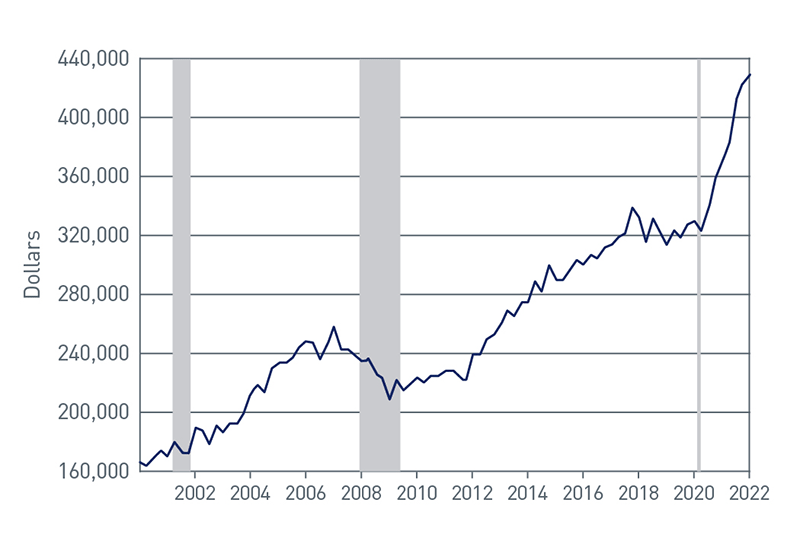

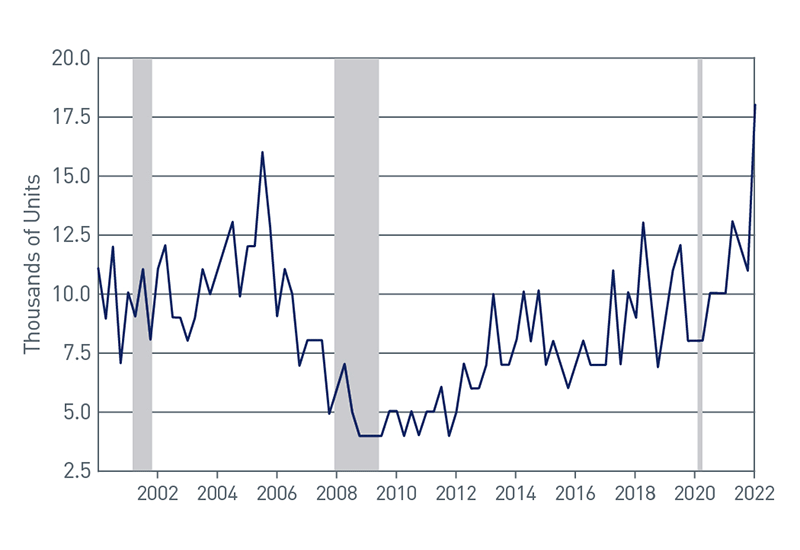

Los precios de las viviendas siguen aumentando al igual que el porcentaje de viviendas que se compran con dinero en efectivo. Los gráficos 1 y 2 ilustran estos dos datos.[1]

Todos hemos escuchado las historias. Este agitado mercado de bienes raíces ha generado las inevitables guerras de ofertas, lo que da una ventaja a las personas que compran con dinero en efectivo por encima de quienes deben calificar para una hipoteca.

De hecho, algunos compradores que buscan financiar una vivienda a través de una hipoteca del Departamento de Asuntos de Veteranos de los EE. UU. o de la Administración Federal de Vivienda se encuentran en tal posición de desventaja que se les está dejando fuera del mercado de viviendas por completo.[2]

Gráfico 1. Precio de venta promedio de viviendas vendidas en los Estados Unidos

*Los gráficos presentan zonas sombreadas que indican las recesiones del 2001-2002, 2007-2009 y 2020

Fuente: Censo de EE. UU., Departamento de Vivienda y Desarrollo Urbano

Ver la versión accesible de este gráfico.

Gráfico 2. Viviendas vendidas por tipo de financiamiento, compra con dinero en efectivo

*Los gráficos presentan zonas sombreadas que indican las recesiones del 2001-2002, 2007-2009 y 2020

Fuente: Censo de EE. UU., Departamento de Vivienda y Desarrollo Urbano

Ver la versión accesible de este gráfico.

Obtener dinero en efectivo

Si el hecho de entrar en la mesa de negociación con dinero en efectivo le da una ventaja por encima de otros posibles compradores, PNC Private Bank® le puede ayudar a obtenerlo.

Una manera de tener dinero en efectivo listo cuando haga una oferta para comprar una residencia es solicitar un préstamo garantizado con otros activos. Si tiene títulos valores en una cuenta de inversión de la Banca Privada de PNC, puede solicitar un préstamo de dinero en efectivo rápidamente garantizado por el valor de dichos títulos valores[3] a través de una línea de crédito Quick Link Portfolio (QLP).

Una línea de crédito QLP le ofrece una manera rápida para acceder a dinero en efectivo garantizado por su cuenta de inversión y se puede establecer en cualquier momento sin costo de apertura. La línea le permite que esté preparado para casi cualquier contingencia,[4] ya que podrá acceder de inmediato a dinero en efectivo al disponer de la línea. ¿Qué sucede si acaba de encontrar la vivienda de sus sueños y necesita dinero en efectivo rápidamente, pero aún no tiene establecida una línea de crédito? A diferencia de muchas soluciones de crédito que requieren una extensa suscripción, una línea de crédito QLP requiere una suscripción mínima y se puede establecer rápidamente. La aprobación solo requiere la revisión de su informe de crédito y de su puntaje FICO, así como la validación del valor de mercado de los títulos valores elegibles de su cuenta de inversión. Se presenta como prestatario con “dinero en efectivo en la mano”.

El monto disponible para retirar de su línea de crédito variará en función de los tipos de títulos valores y las concentraciones que estos tengan en su cartera, pero quizás podría acceder al 50 % o más del valor de su cartera.[5] La línea solo comenzará a acumular cargos una vez que realice retiros de esta, pagaderos mensualmente y, posiblemente, solo pague el interés. Es importante mencionar que aunque su línea de crédito esté garantizada por los activos de su cuenta de inversión, no se genera interrupción alguna en dichas inversiones ni en su asignación de activos a largo plazo.

¿El interés es deducible?

Su asesor fiscal puede proporcionarle la revisión completa de las reglas referentes a la deducibilidad de la deuda que se utiliza en la compra de una vivienda.[6] No obstante, a continuación mencionamos algunas cosas que debe recordar sobre la deuda que se utiliza para comprar una nueva residencia.

Solo el interés de determinada deuda que se utilice para adquirir una residencia es deducible de impuestos.[7] Conforme a la ley vigente, el interés de la deuda que se utilice para comprar una residencia después del 31 de diciembre de 2017 y antes del 1ro de enero de 2026 se puede deducir[8] siempre y cuando:

- La residencia sea una “residencia calificada”, lo que significa que la residencia principal del contribuyente[9] y una residencia adicional seleccionada por el contribuyente son utilizadas por el contribuyente en calidad de residencia[10].

- La deuda es una “deuda por adquisición”, lo que se refiere a cualquier deuda “incurrida en la adquisición, construcción o mejora sustancial de cualquier residencia calificada del contribuyente, siendo dicha deuda garantizada por dicha residencia”.

- La deuda por adquisición debe tener un valor de capital igual o menor que $750,000 (igual o menor que $375,000 en el caso de una persona casada que presente una declaración de impuestos separada).

- “Se puede considerar que se incurrió la deuda para adquirir una residencia en la medida en que los gastos de adquisición de la residencia se hayan realizado 90 días antes o después de haber incurrido en la deuda”.[11]

Debido a que la línea de crédito no está garantizada por la residencia, el interés que se pague sobre dicha deuda no se puede deducir en calidad de interés de la residencia calificada.[12] Sin embargo, debido a que la deuda por adquisición calificada correspondiente a una residencia se puede obtener hasta 90 días después de haber adquirido la residencia, puede ser posible obtener lo que se conoce como deducción de interés de la hipoteca de vivienda al utilizar los ingresos de una línea de crédito. En ese caso, la línea de crédito serviría como “financiamiento puente”, lo que le permite llegar a la mesa de negociación con dinero en efectivo, y posteriormente (en un plazo de 90 días del cierre), reemplazar la línea de crédito con saldo pendiente con un préstamo garantizado por la residencia (una hipoteca), con respecto a la cual el interés pagado califica para la deducción del interés de la hipoteca de vivienda.

Los ingresos de su nueva hipoteca se utilizarían para liquidar el saldo pendiente de la línea de crédito. Al realizar el cierre de una transacción de hipoteca con pago en efectivo en un plazo de tres meses de haber realizado la compra “completamente en efectivo”, los clientes de la Banca Privada de PNC son elegibles para adquirir límites de valor de liquidez y realizar la compra a precios de transacción, lo que puede resultar más favorable que un refinanciamiento tradicional. La línea de crédito podría permanecer vigente, lo que le permitiría realizar retiros de esta para sus necesidades futuras de dinero en efectivo.

Costo del interés

Hay diferencias entre la línea de crédito y una hipoteca tradicional. La tasa de interés que se cobra en una línea de crédito se basa en una tasa de interés establecida del índice de mercado más un margen. El monto del margen que se cobra sobre la tasa del índice puede variar. Por ejemplo, una línea de crédito más grande puede tener un margen menor. Por consiguiente, la tasa de interés que se cobre sobre una línea de crédito oscila a medida que la tasa del índice con la que está relacionada aumenta y disminuye. Por otro lado, la tasa de interés que se cobra sobre una hipoteca convencional normalmente es fija al momento en que se otorga el préstamo.

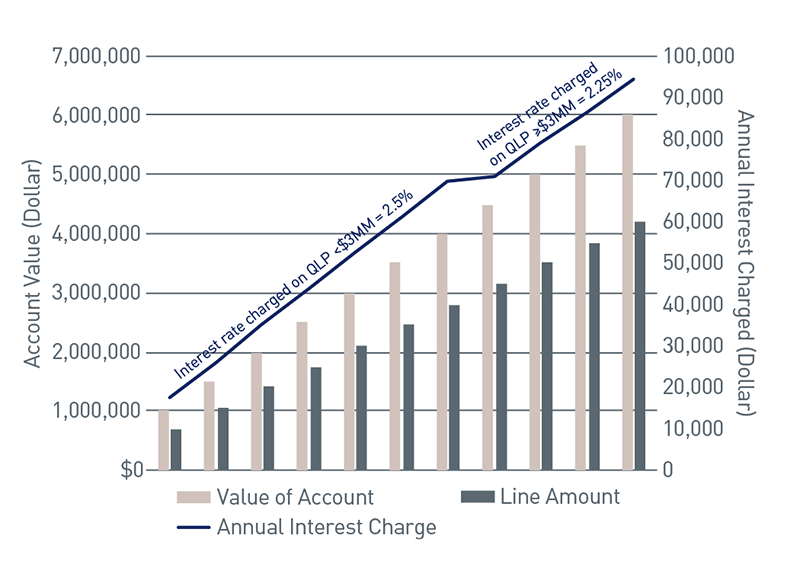

El Gráfico 3 presenta el costo de la tasa de interés mensual de una línea de crédito QLP en función de diferentes montos de línea comprometidos. Este ejemplo supone un valor de liquidez del 70 % y además supone que se han retirado por completo los fondos de la línea de crédito QLP.

Suposiciones: Línea de crédito QLP garantizada por una cuenta de administración de inversiones de la Banca Privada de PNC. El monto de la línea con respecto al valor de la cuenta es del 70 %. Se han retirado por completo los fondos de la línea. El interés no es deducible; por consiguiente, no se toman en cuenta los impuestos sobre la renta. Para facilitar la ilustración, la tasa de interés se mantiene constante. En el caso de una línea de crédito menor de $3 millones, la tasa de interés es del 2.5 % por año. Para una línea de crédito igual o mayor de $3 millones, la tasa de interés es del 2.25 % por año.

Gráfico 3: Interés cobrado sobre la línea de crédito QLP.

Fuente: PNC PRIVATE BANK

Ver la versión accesible de este gráfico.

Dinero en efectivo cuando lo necesite

La línea de crédito QLP le ofrece una manera rápida para obtener dinero en efectivo por cualquier motivo. En este mercado de vivienda altamente competitivo, llegar a la mesa de negociación con una oferta de dinero en efectivo le brinda una ventaja competitiva.

¿Por qué no darse a sí mismo la flexibilidad para obtener dinero en efectivo rápidamente al establecer una línea de crédito QLP? Le podría ayudar a ganar el concurso de ofertas para su próxima vivienda.

Si quiere recibir más información sobre la línea de crédito QLP o cualquier otra línea de crédito o solución de administración de dinero en efectivo, póngase en contacto con su asesor bancario o estratega de relaciones de la Banca Privada de PNC.

Para obtener más información, por favor, ponte en contacto con tu asesor de PNC Private Bank Hawthorn.

VERSIÓN DE TEXTUAL DE LOS GRÁFICOS

Gráfico 1: Precio de venta promedio de viviendas vendidas en los Estados Unidos (ver imagen)

| Año | Precio de venta promedio en dólares |

|---|---|

| 2002 | 181,000 |

| 2004 | 211,700 |

| 2006 | 257,000 |

| 2008 | 229,300 |

| 2010 | 230,500 |

| 2012 | 239,200 |

| 2014 | 285,600 |

| 2016 | 295,200 |

| 2018 | 314,400 |

| 2020 | 317,100 |

| 2022 | 441,400 |

Gráfico 2: Casas vendidas por tipo de financiamiento, compra con dinero en efectivo (ver imagen)

| Año | Miles de unidades |

|---|---|

| 2002 | 11 |

| 2004 | 11 |

| 2006 | 9 |

| 2008 | 6 |

| 2010 | 5 |

| 2012 | 5 |

| 2014 | 8 |

| 2016 | 7 |

| 2018 | 9 |

| 2020 | 8 |

| 2022 | 18 |

Gráfico 3: Interés cobrado sobre la línea de crédito QLP (ver imagen)

| Valor de la cuenta | Monto de la línea | Cargo por interés anual | |

|---|---|---|---|

| $1,000,000 |

$700,000 |

$17,500 |

|

| $1,500,000 | $1,050,000 | $26,250 | |

| $2,000,000 | $1,400,000 | $35,000 | |

| $2,500,000 | $1,750,000 | $43,750 | |

| $3,000,000 | $2,100,000 | $52,500 | |

| $3,500,000 | $2,450,000 | $61,250 | |

| $4,000,000 | $2,800,000 | $70,000 | |

| $4,500,000 | $3,150,000 | $70,875 | |

| $5,000,000 | $3,500,000 |

$78,750 | |

| $5,500,000 | $3,850,000 | $86,625 | |

| $6,000,000 | $4,200,000 | $94,500 |