Según la Oficina del Censo, en 2030, todos los miembros de la generación baby boomer habrán cumplido 65 años de edad, la cual es la edad de jubilación tradicional.

Establezca sus metas

Algunas metas comunes se enumeran aquí. Agregue otras metas que quizás no estén incluidas en esta lista y luego priorícelas de acuerdo con la importancia que tienen para usted.

- Mantener su estilo de vida actual durante la jubilación

- No sobrevivir a sus recursos

- Proteger la seguridad financiera de su cónyuge

- Proveer para otros miembros de la familia

- Experiencias opcionales adicionales y

- Filantropía

Determine sus gastos

Tenga en cuenta la amplia gama de costos que deberá planificar para la jubilación. Es probable que muchos estadounidenses estén preocupados por los altos gastos médicos que podrían enfrentar en la jubilación. Sin embargo, la vivienda es el principal gasto para los jubilados en todos los grupos de edades, y los costos de transporte compiten con la cantidad que se gasta en atención médica.[1]Su asesor financiero puede ayudarle a calcular los costos y planificar presupuestos futuros realistas, teniendo en cuenta factores como la inflación, los incrementos repentinos de los gastos y los posibles cambios en su estilo de vida y/o salud, tales como:

- Gastos esenciales como vivienda, transporte y comida

- Gastos discrecionales como viajes, una segunda vivienda y actividades de ocio

- Costos de atención médica, incluidos tanto el costo de la cobertura de Medicare como los costos que no son cubiertos por Medicare

- Posibles gastos de atención médica a largo plazo

- Donaciones filantrópicas y

- Asistencia o donaciones a familiares

Conozca en qué situación está

Determine cuánto de sus ingresos se derivarán de cada una de las siguientes fuentes y si estas fuentes están garantizadas o sujetas a riesgo:

- Beneficios de jubilación del seguro social y beneficios conyugales

- Planes de pensión de beneficios definidos, incluso lo que su cónyuge podría recibir después que usted fallezca

- Cuentas de jubilación tradicionales, como los planes 401(k), 403(b) y las cuentas individuales para la jubilación (IRA)

- Cuentas de jubilación Roth, que incluyen los planes 401(k) y 403(b) y las cuentas IRA

- Cuentas de Ahorros para la Salud (HSA, por sus siglas en inglés)

- Cuentas gravables

- Bienes raíces

- Pólizas de seguro de vida

- Anualidades

- Salarios, si planea trabajar durante la jubilación

- Herencias

- Ingresos de fideicomisos y

- Compensación diferida no calificada, opciones sobre acciones, acciones restringidas

Cree un presupuesto

Una vez que haya determinado cuánto necesitará y lo compare con la cantidad que ahorrará, es una buena práctica crear un presupuesto razonable.

Cree un plan de retiro

La forma de retirar dinero de varias fuentes puede afectar en gran medida lo que finalmente se lleve a casa. Su asesor puede simular diferentes escenarios para ayudarle a elegir la mejor opción para sus circunstancias, valorando todo lo anterior y teniendo en cuenta los impuestos sobre los ingresos.

Tome su decisión respecto al seguro social

Hay tres consideraciones principales al elegir cuándo comenzar a tomar los beneficios del seguro social:

- ¿Cuánto recibirá? Reclamar antes de la edad de jubilación oficial (FRA, por sus siglas en inglés) puede reducir el monto que recibirá en un 25 % aproximadamente; en tanto que esperar hasta los 70 años de edad puede incrementar el monto alrededor de un 8 % no compuesto anual.[2]

- ¿Cuál es el impacto de trabajar después de comenzar a recibir los beneficios del seguro social? Si toma los beneficios del seguro social antes de llegar a la FRA y gana más de cierta cantidad, se retendrán parte de sus beneficios.[5]

- ¿Dependerá su cónyuge de sus beneficios del Seguro Social durante su vida o después de su fallecimiento?

Tome sus decisiones de atención médica/Medicare

Las opciones para obtener cobertura de atención médica si abandona la fuerza laboral antes de ser elegible para Medicare, incluyen:

- Continuar con la cobertura de su empleador actual, por lo general durante 18 meses, conforme a la ley COBRA[6]

- Cobertura de atención médica para jubilados patrocinada por el empleador, en caso de que se ofrezca y

- Pólizas de pago privado.

Cuando sea elegible para Medicare, las decisiones que tome afectarán su presupuesto e incluirán:

- Si elegir Medicare tradicional o un plan Medicare Advantage

- Qué plan de cobertura de medicamentos recetados de la parte D elegir

- Si elegir una póliza de Medigap y, de ser así, cuál y

- Cómo Medicare se coordinará con cualquier cobertura de atención médica que tenga patrocinada por el empleador

Examine las opciones para necesidades de atención a largo plazo

Según el Departamento de Salud y Servicios Humanos de EE. UU., “en algún momento de nuestra vida, cerca del 60 por ciento de nosotros necesitaremos ayuda para cosas como vestirnos, conducir a nuestras citas o hacer la comida”.[7] Considere en cuál de los siguientes puede confiar:

- Cuidado proporcionado por la familia

- Pagar por su cuenta

- Seguro de cuidado a largo plazo y

- Medicaid

Los altos gastos médicos son la mayor preocupación financiera de los estadounidenses en cuanto a la jubilación. Sin embargo, la vivienda es el principal gasto para los jubilados en todos los grupos de edades, y los costos de transporte compiten con la cantidad que se gasta en atención médica.

Ver la versión accesible de este gráfico.

VERSIÓN DE TEXTO DEL GRÁFICO

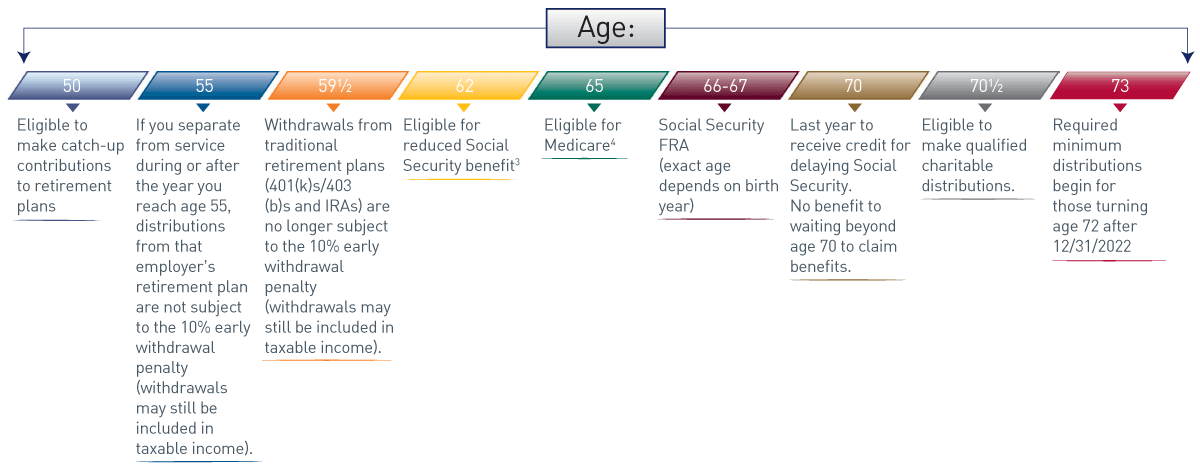

Gráfico 1. Cronograma de edades (ver imagen)

El gráfico representa un cronograma de edades, comenzando a los 50 años de edad y hasta los 73 años de edad, y los beneficios para los que la persona es elegible cuando alcance esas edades.

50 años: Elegible para realizar contribuciones adicionales a los planes de jubilación.

55 años: Si se separa del servicio durante o después del año en que cumpla los 55 años de edad, las distribuciones del plan de jubilación de dicho empleador no están sujetas a la penalización del 10 % por retiro anticipado (es posible que los retiros se sigan incluyendo en los ingresos brutos).

59 años y medio: Los retiros de los planes de jubilación tradicionales (401(k)/403(b) y cuentas IRA) ya no están sujetos a la penalización del 10 % por retiro anticipado (es posible que los retiros se sigan incluyendo en el ingreso bruto).

62 años: Elegible para beneficio del seguro social reducido (con algunas excepciones).

65 años: Elegible para Medicare. (Por lo general, la inscripción en las Partes A y B se realiza automáticamente si usted ya recibe beneficios del seguro social tres meses antes de cumplir los 65 años de edad. Si no es así, debe presentar su solicitud a Medicare tres meses antes de dicho mes.)

66 a 67 años: FRA (Edad de jubilación oficial) del seguro social (la edad exacta depende del año de nacimiento).

70 años: Último año para recibir un crédito para retrasar los beneficios del seguro social. No hay ningún beneficio por esperar después de los 70 años de edad para reclamar los beneficios.

70 años y medio: Elegible para realizar distribuciones benéficas calificadas.

73 años: Las distribuciones mínimas requeridas para quienes cumplan 72 años de edad comienzan después del 31 de diciembre de 2022.

Fuente: PNC