El año 2020 ha traído consigo grandes cambios, desde la pandemia mundial, el cierre por la cuarentena y la reforma social, entre otros, aunque creemos que también ha servido para aumentar y ampliar las tendencias existentes. Por ejemplo, un mayor número de compañías con fines de lucro destinan su voz, su tiempo y sus recursos a las comunidades en las cuales operan. Los beneficios de la filantropía corporativa se han hecho cada vez más evidentes en la última década. Aunque muchos podrían pensar que la razón principal por la cual las empresas participan en programas benéficos se debe a razones financieras, como el alivio tributario, las nuevas investigaciones indican que las motivaciones van más allá de las implicaciones financieras directas. Las compañías que operan de esta manera creen que la ciudadanía corporativa sólida les ayudará a atraer y retener los mejores talentos y a atraer a clientes cuyos valores coinciden con los de la compañía. En pocas palabras, la relación mutuamente dependiente entre las corporaciones y su comunidad tiene la finalidad de beneficiar a ambas partes.

Como entidades con fines de lucro, las corporaciones deben establecer un equilibrio entre la maximización de su impacto benéfico y su rendimiento financiero. Esto hace que sea de suma importancia conocer las diferentes rutas disponibles para facilitar sus donaciones, lo que incluye los costos y los beneficios relacionados con cada una.

Maneras en que las corporaciones participan en la filantropía

No existe una solución universal para la filantropía. Hable con su equipo financiero, legal o contable para determinar el enfoque que mejor se ajuste a su compañía y a los objetivos de esta.

Donación directa

La donación directa es tan sencilla como parece: donar dinero o activos directamente a una organización sin fines de lucro. Esta se puede presentar en la forma de donaciones de dinero en efectivo u obsequios en especie. Las donaciones directas con frecuencia ocurren en respuesta a solicitudes únicas de organizaciones benéficas y es posible que no conduzcan a un compromiso filantrópico de largo plazo.

Fundaciones (organización benéfica pública o fundación privada)

La segunda opción es que la corporación establezca su propia organización benéfica 501(c)(3) en forma de fundación privada u organización benéfica pública. La mayoría de las organizaciones 501(c)(3) son fundaciones privadas debido a las complicaciones administrativas y de financiamiento adicionales que se requieren para conservar el estado de organización pública.1 La fundación privada normalmente es financiada con dinero en efectivo o acciones de la compañía y es operada y respaldada financieramente por la corporación. La fundación realiza distribuciones calificadas de cuando menos el 5 % requerido de sus activos cada año para causas filantrópicas que coincidan con los valores, las metas y los objetivos de la compañía (y de los empleados de esta). Esto continúa a perpetuidad o hasta que los activos de la fundación se distribuyen por completo.

|

Donación directa |

Fundación corporativa |

Fondos asesorados por donantes |

Facilidad de implementación |

Muy fácil |

Requiere servicios legales |

Simple |

Costos administrativos y de cumplimiento |

Costos mínimos |

Cargos legales, fiscales y contables recurrentes Cargos de administración de inversiones |

Cargos administrativos y de gestión de inversiones |

Titularidad |

Ninguna/solo restricciones si se especifican en los términos de la subvención |

Control total |

Ninguna, aunque se conservan ciertos privilegios de asesoría |

Privacidad |

Normalmente a opción del donante y quizás dependa del beneficiario |

Divulgación en el formulario 990 o en el formulario 990-PF |

Capacidad de donar de forma anónima, si se desea |

Longevidad |

Una vez |

Recurrente |

Recurrente |

Reconocimiento corporativo |

Una vez |

Derechos de denominación y oportunidad continua de fondo de comercio y de publicidad |

Potencial para ser recurrente |

Fondos asesorados por donantes

La tercera opción, en la cual se centra el presente documento, es el fondo asesorado por donantes (DAF). Un DAF es un fondo identificado de manera separada que es mantenido y operado exclusivamente por una organización benéfica 501(c)(3), la cual se denomina organización patrocinadora. Una vez que un donante (en este caso, la corporación) realiza una contribución, la organización patrocinadora (la organización sin fines de lucro) asume el control legal de esta, mientras que el donante corporativo mantiene privilegios de asesoría con respecto a la distribución de los fondos y a la inversión de los activos de la cuenta.2 La ventaja de este enfoque es que la organización patrocinadora, y no la corporación, asume la responsabilidad de los costos administrativos y de cumplimiento.

Seleccionar un DAF como instrumento filantrópico

¿Cómo puede un DAF influir de manera positiva en su compañía?

Un DAF es un instrumento filantrópico fácil de mantener que brinda flexibilidad a los donantes con respecto a la frecuencia y a la programación de las subvenciones realizadas a las organizaciones benéficas calificadas, al mismo tiempo que ofrece el potencial de crecimiento de la donación en un instrumento con protección fiscal y un beneficio fiscal inmediato para el donante. En años recientes, los donantes que buscan una opción sencilla, eficiente y de bajo costo para lograr sus metas de donaciones a entidades benéficas tienden a elegir un DAF en lugar de otras opciones de donaciones a entidades benéficas.

Otra ventaja importante con respecto a este instrumento de donaciones a entidades benéficas es que los donantes pueden tomar la decisión de permanecer en el anonimato o hacer públicas sus distribuciones benéficas. Los DAF brindan a los donantes la opción de recomendar subvenciones y montos específicos de su elección a organizaciones benéficas calificadas. Durante todo el proceso, la organización patrocinadora tiene la responsabilidad de mantener los fondos y manejar la logística, mientras que el donante conserva los privilegios de asesoría.

¿Cómo funciona un DAF?

Los donantes pueden contribuir dinero en efectivo o acciones al DAF de la organización patrocinadora y recibir una deducción fiscal de inmediato por la contribución. Las contribuciones otorgadas como fondos a dicho DAF en particular se invierten y crecen libres de impuestos debido a que los activos ahora pertenecen a una organización patrocinadora exenta de impuestos. Cuando el donante está listo para recomendar una distribución benéfica, solicita a la organización benéfica patrocinadora que realice una distribución.

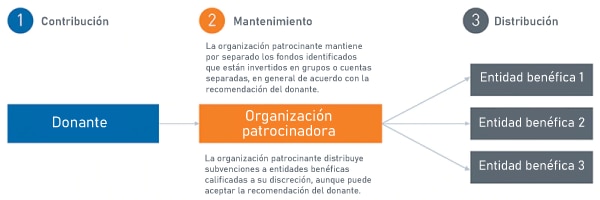

A continuación se presenta una ilustración de lo simple que es un DAF con respecto a la distribución del donante, la conservación y la distribución realizada a una organización benéfica.

Ver la versión accesible de este gráfico.

Aspectos a considerar referentes a los fondos asesorados por donantes

Hay varios aspectos a tener en cuenta en lo que respecta al establecimiento y mantenimiento de un DAF, que incluyen:

- Regulación: el uso de las políticas y procedimientos de la organización sin fines de lucro, previamente aprobado por el Servicio de Impuestos Internos.

- Realización de subvenciones: se depende de la organización sin fines de lucro para la distribución en sí, así como la debida diligencia relacionada con la realización de subvenciones que cumplan los requisitos. No existe en sí un requerimiento de distribución mínima. Las subvenciones se pueden realizar de forma anónima.

- Facilidad de realizar contribuciones al DAF: considera cuál sería el mejor momento para que su compañía aplique una deducción por realizar donaciones a entidades benéficas. Los DAF se pueden establecer rápidamente, lo que da flexibilidad a la corporación para elegir el momento adecuado con respecto a sus flujos de caja a fin de aprovechar al máximo la deducción de impuestos de su donación (o de cualquier contribución posterior).

- Gestión y administración: los DAF hacen que el proceso de donaciones a entidades benéficas sea sencillo, sin embargo, la compañía cede cierto control en cuanto a la inversión y la administración de la contribución.

Conclusión

Reconocer que las donaciones a entidades benéficas son un elemento crucial de la misión de una corporación permite establecer una relación más sólida entre la compañía y la comunidad a la que atiende. Existen muchas rutas distintas que una corporación puede elegir para cumplir con su impacto benéfico, lo que hace que valga la pena considerar la gama completa de opciones disponibles. Un DAF ofrece a la compañía simplicidad en cuanto a la gestión y administración de inversiones, al mismo tiempo que permite a los donantes realizar solicitudes de subvención conforme a su propio cronograma. La facilidad para establecer y mantener un DAF eficazmente permite que este instrumento benéfico de bajo costo sea una solución a largo plazo para generar un impacto en su compañía y en las comunidades en las cuales opera.

Por favor, póngase en contacto con su representante de PNC para obtener más información.

Sobre el Grupo de práctica nacional de organizaciones de dotaciones y fundaciones

El Grupo de práctica nacional de organizaciones de dotaciones y fundaciones se basa en el compromiso de larga data de PNC Bank con la filantropía y se centra en las dotaciones, las fundaciones privadas y públicas y las organizaciones sin fines de lucro. Nuestro grupo está estructurado para ayudar a estas organizaciones a enfrentar sus distintos desafíos de inversión, distribución y preservación de capital.

Para obtener más información, por favor, contacta a Henri Cancio-Fitzgerald al henri.fitzgerald@pnc.com.

Versiones accesibles

Versión de texto del diagrama de flujo

Paso 1: el donante realiza una contribución a una organización benéfica patrocinadora.

Paso 2: la organización benéfica patrocinadora mantiene por separado fondos identificados que están invertidos en grupos o cuentas separadas, en general de acuerdo con la recomendación del donante.

Paso 3: la organización benéfica patrocinadora distribuye subvenciones a entidades benéficas calificadas a su discreción, aunque puede seguir la recomendación del donante.