Cuando se les pregunta qué aspectos de un programa de inversión son los más importantes, la mayoría de los comités de inversión dan respuestas que se centran en el proceso de inversión, como la asignación de activos, la selección de administradores y la administración del riesgo. Las respuestas que se relacionan con la filosofía de inversión, tales como el gobierno y la supervisión, suelen darse con menos frecuencia.

En el presente documento, discutimos el papel que el gobierno y la supervisión juegan al ayudar a los programas de inversión institucionales a lograr objetivos exitosos a largo plazo. Específicamente, nos centramos en la importancia de tener una sólida declaración de política de inversión (IPS, por sus siglas en inglés), la relación entre las metas y los objetivos y la modelación financiera empresarial, así como la necesidad de mantener la continuidad estratégica entre generaciones de tomadores de decisiones.

Mantener una declaración de política de inversión sólida

Las condiciones económicas, los mercados de valores, las personas y las filosofías suelen estar en un estado de cambio permanente. El cambio constante puede socavar el compromiso que una organización tiene con un plan de inversión a largo plazo. Sin embargo, cuando dicha organización tiene una IPS integral que describe su dirección estratégica a largo plazo, las pautas de inversión y las normas de responsabilidad, el curso queda bien establecido y es más probable que se logren las metas.

Entonces, ¿qué le da solidez a una IPS? Nos gusta responder a esta pregunta con una simple prueba: ¿Puede un extraño, ya sea un nuevo miembro de la junta directiva o un nuevo administrador de inversiones, ver la IPS y tener una comprensión razonable de cómo administrar el programa de inversiones? Si bien la prueba puede parecer improbable en principio, tiene la finalidad de mostrar lo exhaustiva que debe ser la IPS. Si algo es importante para la gerencia del programa de inversión, se debe anotar y describir en este documento.

Para que una IPS sirva como “manual de instrucciones” para un programa de inversiones, hay algunas secciones comunes que consideramos importantes al momento de centrarnos específicamente en las organizaciones sin fines de lucro: el gobierno, los objetivos y limitaciones, los parámetros de la cartera, la administración del riesgo, el servicio al cliente y el reconocimiento. En su conjunto, estas secciones comienzan con la administración de la cartera, seguido por la estructuración de esta y el establecimiento de las pautas de monitoreo e informes. Por último, el reconocimiento sirve para recordar a todas las partes involucradas del acuerdo que se ha ejecutado y de la responsabilidad que tienen de actuar de conformidad con este. La IPS, así como dicho reconocimiento, se deben revisar y reconocer cuando menos anualmente y en la medida que se considere necesario.

Para obtener más información en cuanto a la estructuración de una declaración de política de inversión sólida, por favor, consulte nuestro documento técnico denominado La disciplina para el éxito.

| I. Gobierno |

II. Objetivos y limitaciones |

III. Parámetros de cartera |

| a. Propósito y alcance |

a. Declaración de metas |

a. Asignación de activos |

| b. Investment Philosophy |

b. Tolerancia al riesgo |

b. Referencias |

| |

c. Requerimientos de liquidez |

c. Selección y retención |

| |

d. Circunstancias únicas |

d. Tipos de títulos |

| IV. Administración del riesgo |

V. Servicio al cliente |

VI. Reconocimiento de la IPS |

| a. Procedimientos de control |

a. Comunicaciones |

|

| b. Objetivos de rendimiento |

b. Informes |

|

La relación entre las metas y los objetivos y la modelación financiera empresarial

Las organizaciones sin fines de lucro se enfrentan a numerosos desafíos específicos al perseguir su misión. Estos desafíos, además del riesgo constante relacionado con el cumplimiento de las metas y objetivos de un programa de inversiones, generan un perfil de riesgo financiero empresarial que se debe integrar al proceso de toma de decisiones estratégicas.

En una encuesta realizada por PNC en 2020 a instituciones sin fines de lucro (n = 188), hicimos dos preguntas importantes:[1]

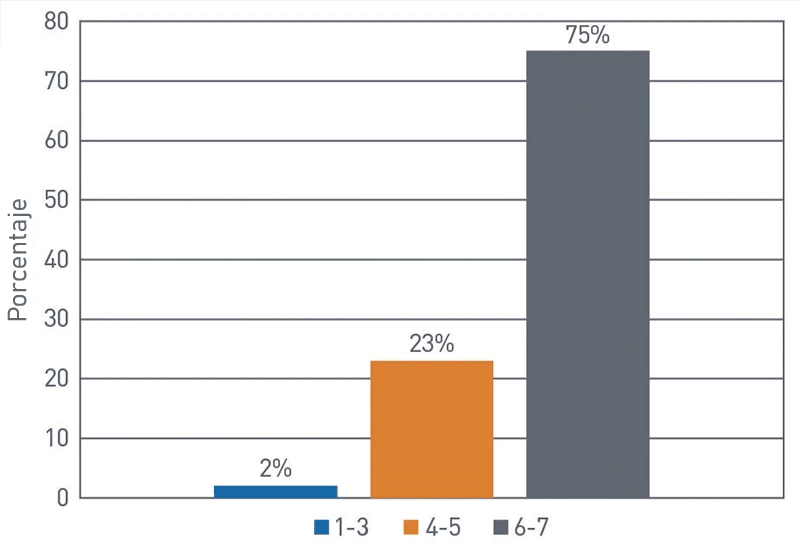

- Califique el nivel de valor que su organización otorga al análisis avanzado del riesgo de cartera. La calificación debe ser del 1 al 7; la calificación más alta es 7. (Gráfico 1)

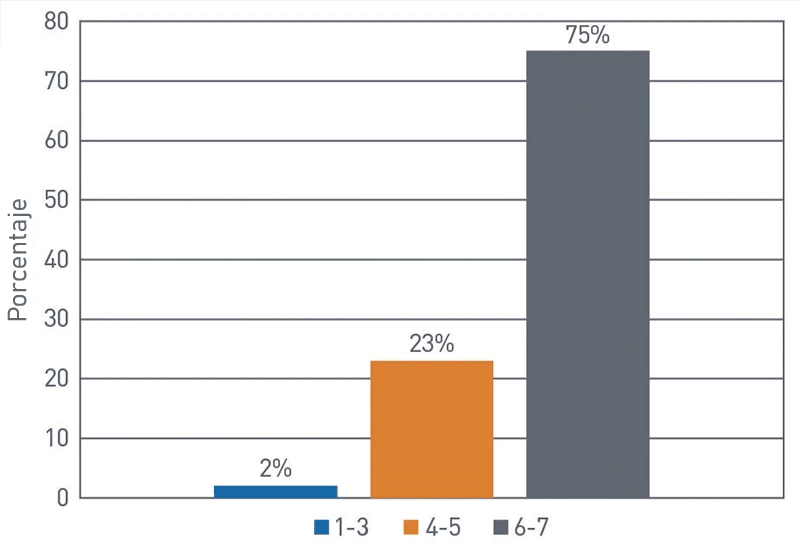

- ¿En qué medida su organización evalúa adecuadamente el papel que juega el riesgo de inversión? La calificación debe ser del 1 al 7; la calificación más alta es 7. (Gráfico 2)

Gráfico 1. Califique el nivel de valor que su organización otorga al análisis avanzado del riesgo de cartera.

Fuente: PNC; es posible que los números no sumen 100 % debido al redondeo.

Gráfico 2. ¿En qué medida su organización evalúa adecuadamente el papel que juega el riesgo de inversión?

Fuente: PNC; es posible que los números no sumen 100 % debido al redondeo.

Con base en las respuestas obtenidas para la primera pregunta, la mayoría de los encuestados otorgan un alto grado de valor a la integración del análisis avanzado del riesgo de cartera. Sin embargo, al plantear la segunda pregunta, aproximadamente una cuarta parte de los encuestados no consideran que estén evaluando adecuadamente el papel que el riesgo de inversión tiene en su cartera.

Como respuesta a este deseo de un mejor análisis y administración del riesgo, cada vez con más frecuencia se observa que los inversionistas institucionales implementan un marco analítico basado en metas que ayuda a vincular la estrategia financiera de la empresa con la estrategia de inversión. Específicamente, esto suele ocurrir de dos maneras:

- al analizar el papel que los activos de inversión del balance general desempeñan al contribuir a su bienestar financiero.

- Utilizando la relación entre los activos de inversión y los resultados financieros para ayudar a determinar la mejor asignación de activos, a fin de abordar las preocupaciones de liquidez y flujo de caja.

De forma conjunta, estas dos estrategias conforman lo que denominamos la modelación financiera empresarial. En este marco, las metas empresariales de la institución sirven como componente clave de la estrategia de inversión para el grupo (o grupos) de activos.

Mantener la continuidad estratégica entre una generación y otra de personas encargadas de la toma de decisiones

La estrategia financiera a largo plazo de la organización se mide en décadas. Teniendo eso en cuenta, ¿cómo incorporar el pasado y el futuro en la estrategia actual? Muchos de nosotros lo hemos experimentado: del programa de inversión, la estrategia financiera general o incluso la dirección de la misión. Esto no es necesariamente algo malo, ya que los nuevos miembros del equipo con frecuencia son importantes impulsores del cambio y la mejora; sin embargo, en ocasiones esto puede provocar, de manera inadvertida, que las organizaciones cambien o se desvíen de las estrategias a largo plazo que no estén debidamente documentadas o explicadas de una manera que sea evidente en la revisión.

Proponemos el siguiente ejemplo para ilustrar este punto: un comité de inversiones fija como objetivo un retorno de inversión neto anual del 6 % para respaldar su política de gasto, teniendo en cuenta la inflación y los cargos, y tiene éxito al lograr dicho objetivo en un año dado. Mientras tanto, los mercados bursátiles generales registran sólidos retornos del 10 % el mismo año (hemos seleccionado un ejemplo de corto plazo por cuestiones de simplicidad). Desde la perspectiva de una persona externa o de alguien que recién se haya unido a la junta directiva o al comité de inversiones, podría parecer que esto supone una grave situación de bajo rendimiento. En realidad, el comité de inversiones logró su meta declarada, probablemente con un riesgo menor al que habría asumido una cartera que fija un objetivo de retorno del 10 % del mercado general.

Para enfrentar la cuestión de la continuidad estratégica durante la rotación o integración de miembros de la junta directiva o del comité de inversiones, existen dos mejores prácticas que pueden ayudar a preparar a su organización para el éxito: la documentación clara y completa y la planificación de la sucesión de la junta directiva.

Documentación clara y completa

Anteriormente, indicamos los detalles que consideramos que es importante que las organizaciones sin fines de lucro incluyan en sus declaraciones de política de inversión. De la misma manera, recomendamos ampliamente que las organizaciones sin fines de lucro documenten sus metas y objetivos claramente en su IPS y que dediquen tiempo para poner al día a los nuevos miembros de la junta directiva con respecto a la totalidad del documento. Dicha documentación puede ayudar a las nuevas personas encargadas de la toma de decisiones a ponerse al día rápidamente.

Planificación de la sucesión de la junta directiva

En nuestra encuesta de organizaciones sin fines de lucro realizada en 2020 (n = 188)

[1], hicimos la siguiente pregunta: “¿Cuánto tiempo se ha desempeñado como directivo con información sobre inversiones en la organización sin fines de lucro en la cual participa en la toma de decisiones referentes a la dotación o fundación?”

Gráfico 3. ¿Cuánto tiempo se ha desempeñado como directivo con información sobre inversiones?

Fuente: PNC; es posible que los números no sumen 100 % debido al redondeo.

La mayoría de quienes respondieron a esta pregunta de la encuesta indicaron que han formado parte de su organización sin fines de lucro durante 3 a 10 años, y el 12 % respondieron que habían formado parte de su organización durante más de 10 años. El motivo por el cual mencionamos la permanencia tiene que ver con la rotación de las personas encargadas de la toma de decisiones: ya sea que una organización sin fines de lucro dada tenga límites de mandato para los miembros de la junta directiva o del comité de inversiones, que los miembros del comité se vayan o se cambien debido a otras responsabilidades o cambios laborales, o incluso que los miembros de la junta directiva estén cerca de la edad de jubilación y ya no quieran asumir responsabilidades gerenciales, cuanto más prolongada sea la permanencia, más posible es que la rotación se esté aproximando. Dado que muchos de los encuestados respondieron que han formado parte de su organización sin fines de lucro actual por varios años, esto podría indicar que se podría avecinar una nueva ola de cambios en el liderazgo de las organizaciones sin fines de lucro. Teniendo eso en cuenta, sugerimos que las organizaciones sin fines de lucro implementen planes de sucesión claros que incluyan específicamente estrategias de reclutamiento y educación cuyo objetivo sea integrar a la próxima generación de personas encargadas de la toma de decisiones.

Conclusión

Hemos descubierto que una frase con la que se identifican nuestros clientes es la siguiente: “Ser una organización sin fines de lucro es una elección, pero generar ingresos, no”. Teniendo eso en mente, es importante que las organizaciones sin fines de lucro se centren en la forma en que administran sus recursos financieros para permitir que dichos recursos respalden su misión. Al centrarse en la forma correcta de gobierno y supervisión, las organizaciones sin fines de lucro pueden aumentar la probabilidad de que los activos financieros tengan éxito al respaldar y dirigir el éxito de su misión.

Versión accesible de los gráficos

| 1 a 3 |

4 a 5 |

6 a 7 |

| 2 % |

29 % |

70% |

| 1 a 3 |

4 a 5 |

6 a 7 |

| 2 % |

23 % |

75% |

| Menos de 1 año |

1 a 3 años |

3 a 5 años |

5 a 7 años |

7 a 10 años |

Más de 10 años |

| 1% |

8% |

28 % |

31 % |

21 % |

12 % |